En créant le plan d’épargne-retraite (PER), une épargne définie au moment de son lancement officiel par Bercy comme « intégralement portable », le gouvernement a voulu rompre avec la rigidité des dispositifs précédents qui ne ménageaient « aucune possibilité de regroupement ou de mobilité entre eux », rappelle Aymeric Champeil, président de My Pension, une structure de courtage et de conseil consacrée à l’épargne-retraite.

Afin de fluidifier l’offre et de « faire jouer la concurrence entre les prestataires », le législateur a donc conçu un nouveau « logiciel » d’épargne-retraite, transférable d’un produit à un autre moyennant des frais limités à 1 % pendant les cinq premières années de souscription, puis réduits à 0 % au-delà.

Résultat, les Français qui ont ouvert un PER au moment de son lancement, le 1er octobre 2019, peuvent désormais changer de plan sans frais s’ils le souhaitent. Le diable étant toujours dans les détails, mieux vaut néanmoins bien identifier la réalité que recouvrent les trois lettres PER avant, le cas échéant, de troquer son plan pour une formule plus compétitive.

Trois modes d’alimentation

Le PER, tel qu’il a été institué par la loi Pacte, n’a pas vraiment fait table rase du passé. Il s’est inscrit dans les traces de dispositifs parfois très anciens, ce qui a conduit le législateur à regrouper, sous un même intitulé, trois catégories de plans bien spécifiques : les PER individuels (PERin), qui, souscrits par l’épargnant auprès d’un intermédiaire financier (banquier, assureur, courtier…), peuvent être logés dans un contrat d’assurance (l’essentiel de l’offre) ou un compte-titres − on parle de PER bancaires ; les PER collectifs (PERcol), mis en place par l’entreprise afin d’offrir à ses salariés la possibilité de canaliser leurs primes d’épargne salariale (intéressement, participation, prime de partage de la valeur, abondement…) dans un produit d’épargne-retraite ; les PER obligatoires (PERo), proposés par l’employeur et alimentés par des cotisations obligatoires, partiellement ou totalement prises en charge par l’entreprise, afin de permettre à certaines catégories de salariés de se constituer une retraite supplémentaire.

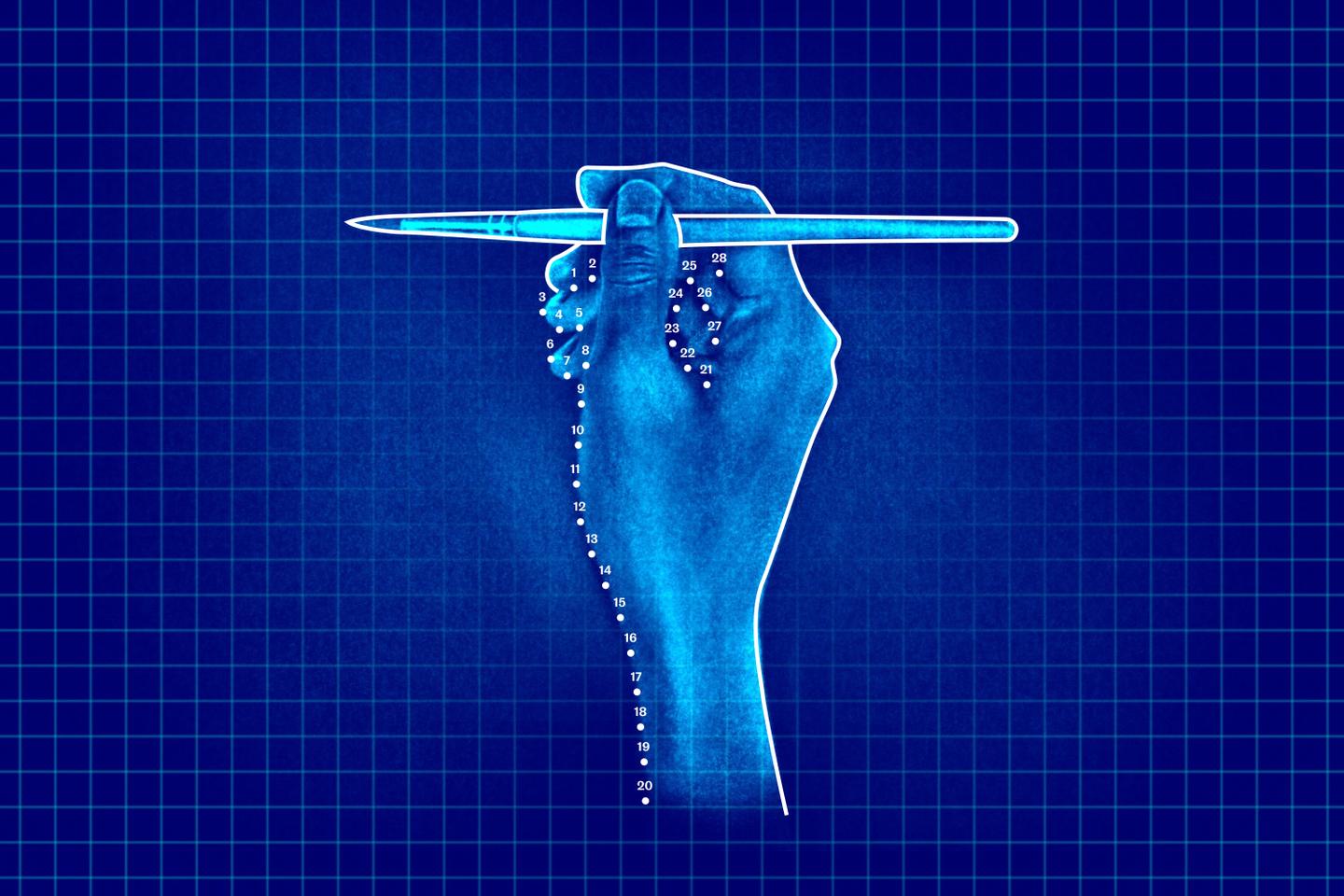

Chacun de ces plans, c’était la grande nouveauté du PER, est doté de trois compartiments qui correspondent aux trois modes d’alimentation que sont respectivement les cotisations volontaires et individuelles (déductibles du revenu imposable), les cotisations collectives associées à un dispositif d’épargne salariale et celles obligatoires du PERo.

Il vous reste 52.83% de cet article à lire. La suite est réservée aux abonnés.